【政策解读】2021乡村振兴政策解读(最全)

宅经济是随着网络兴起而出现的一个新词,主要的意思是在家中上班,在家中兼职,在家中办公或者在家中从事商务工作,同时在家中利用消费也是宅经济必不可少的一部分。众多市民吃饭叫外卖、购物叫快递,催热了“宅经济”,只要能够送货上门,很多甘愿“宅”在家中,享受空调带来的凉爽而远离室外高温。

“宅”文化是随着动漫和计算机游戏的出现而诞生的。上世纪七八十年代,电影、动漫、夸张的电动玩具等给当时的孩子以强烈的刺激,逐渐把握了青少年精神需求的主导权。随着“宅文化”的兴起,各种与之相关的产业也在高速发展,“宅经济”也因此应运而生。

在我国,互联网的发展为“宅“文化提供基础。宅”文化在美国、日本发展比较早,在上世纪八十年代末期传入中国大陆,但是在中国的传播速度较快,尤其是国内互联网快速发展以来,我国的“宅”文化发展迅速。

2020 年我国生鲜电商交易规模预计将超过 3000 亿元。用户流量和资本投入向头部靠拢的趋势明显,生鲜到家行业竞争格局逐步形成,多点、每日优鲜和京东到家的用户规模稳居前三名。

在懒宅经济、家庭小型化、消费者代际切换、女性职业化等多重背景下,消费者对到家模式的需求真实存在。①到 家的用户画像主要是发达一二线城市的年轻“忙”女性消费者,对时 间敏感度高、对价格敏感度低,愿意为便捷服务和高效配送支付溢价,推动商超向线上变革提效;②商超到家满足“懒”、“宅”和 碎片化的购物习惯;③家庭小型化使大量采购效益低,商超到家匹 配小批量多批次需求。

到家业务痛点持续获解决。①我国移动互联网普 及率高,使得消费呈现碎片化和线上化特征,为移动支付提供极丰 富场景,80%的用户每天使用移动支付。②我国物流配送体系日趋 完善,众包物流成为对传统物流的有益补充,即时配送满足生鲜、 餐饮等对时效性要求较高的品类,带来商品流通的成本更低、效率 更高、渠道下沉、品类扩充。③商超到家模式能够替代实体门店的 缺口,满足消费者对于商品的购买便捷性需求。

一、超市到家

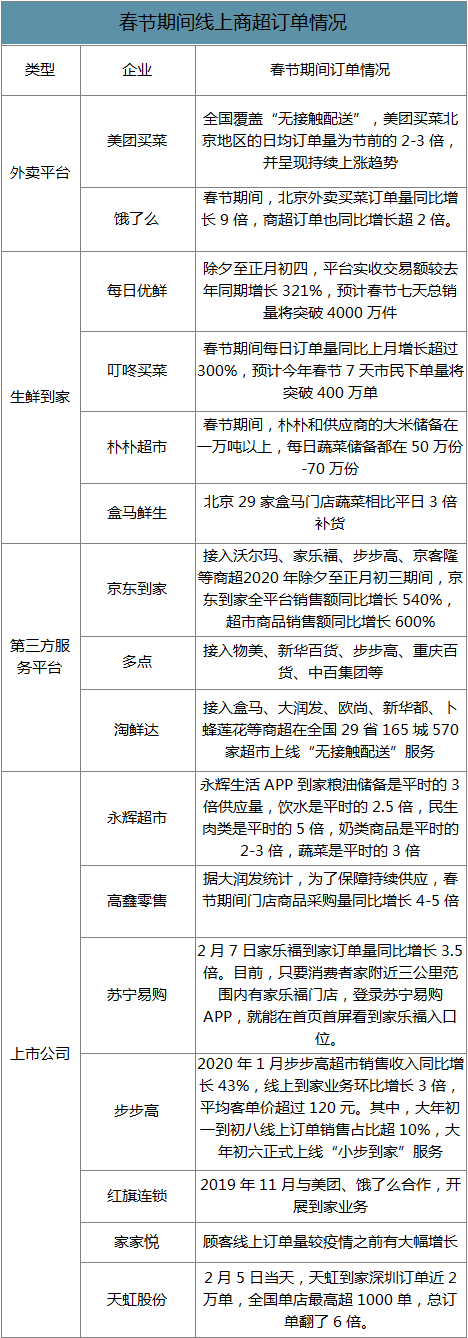

新冠病毒系统性公共卫生事件突发,采取多地封城、延长春节假期等措施,全民宅家隔离防疫,生鲜食品 作为民生必需品,消费者购买从线下向线上转移,带来超市线上需求激增,同时消费者囤货多品类购物使得客 单价提高。每日优鲜、叮咚买菜等前置仓模式的生鲜电商迎来新的发展,实体超市紧抓时机入驻平台向线上拓 展,京东到家、多点等第三方服务平台顺势增长,线上线下全渠道布局的实体商超也得以崭露头角。

在这场全民防疫的阶段,商超到家服务的这三种主要模式大放异彩,成为了全民购物的主流消费方式,也 为保供应发挥了巨大作用。回顾历史,2003 年的非典催生和促进了淘宝和京东的快速发展,这种观点不无道理, 电商成为了非典疫情期间满足消费者需求的重要通路。反观这次新冠疫情,不同于电商平台,超市到家的服务 模式在疫情的突发事件考验下挑战的是生鲜供应链能力,供应链能否快速反应是保障供应充足的核心。

春节期间线上商超订单情况

数据来源:公开资料整理

二、格局

随着阿里,京东等互联网电商的崛起,我国电商的整体渗透率全球领先,但生鲜食品类渗透率明显很低,这是由于不同品类适用不同的经营模式所致。

针对家电 3C、日用化妆品、服装、日用百货等品类,具有高标准化、高毛利率、高客单价、低频次等特征 中至少一项,电商相比于超市渠道具有明显的成本和效率优势,纯电商的经营模式是从中心仓快递配送,这更加适合经营线下购物成本高的商品或长尾商品。

生鲜供应链条长、非标、利润低、运营复杂,生鲜具有高频、SKU 众多、客单价低、毛利率低、损耗率高、 配送时效差、仓储物流成本高、货品不够集中、采购效率较低等特征。传统电商模式难以实现规模化、盈 利模式难找、用户体验也不好,导致生鲜食品的电商渗透率一直显著低于平均水平。2016 年国内 4000 多 家生鲜电商企业仅 1%盈利、面临倒闭和行业洗牌,传统的生鲜电商模式并不是最佳选择。

伴随着移动互联网的发展,以及物流、数据和定位等基础设施的成熟,国内的到家业务开始爆发,最初从 餐饮外卖起步,并逐步拓展至生鲜全品类,生鲜电商行业迎来高速发展。预测,2020 年我国生鲜电商 交易规模将超过 3000 亿元。阿里收购饿了么且入股点我达,京东收购达达,外卖双雄称霸的美团和饿了么,电商巨头均纷纷试水超市到家;而永辉、沃尔玛、高鑫、物美等传统商超为缓解电商分流影响也纷纷拥抱互联网。 线上线下融合的超市到家,成为生鲜品类的新零售模式快速发展,在降低购物成本的同时优化体验,正处于快 速抢占市场以及用户培育的阶段,有望加快生鲜的线上化速度。

自 2019 年以来,呆萝卜、秒生活、鲜来多、吉及鲜、我厨等生鲜电商平台陆续出现融资失败和关停的现象,通过资本烧钱补贴能够实现暂时的引流,但是能否沉淀留存用户流量 的核心在于生鲜供应链能力是否匹配发展,供应链能力强的企业大多采用基地建设和基地直采,来短供应链环 节和降低生鲜损耗,但生鲜供应链需要长期深耕和精细化运营,即使资本推动在短期也很难实现。

2019 年 8 月我国生鲜电商 APP 榜单

数据来源:公开资料整理

超市到家业务是指通过线上选购下单和在线支付,从门店或前置仓发货,由配送人员将商品即时配送到家, 经营品类主要是生鲜、食品及日用百货等高频消费品,聚焦于服务周边三公里内消费者,一般情况下配送时长不超过 2 小时。

对消费者而言,顺应新时代消费者的需求升级变化的大趋势。一方面在线浏览商品下单,节省了排队 选购与支付时间,并且解放单人购买限制,满足了当今“懒”人消费习惯,尤其是一二线城市年轻消 费者的价格与时间敏感度较低,到家商品丰富度高且配送体验好;强大的便捷性增强了用户黏性,再加一站式全品类即时购物送达,消费者的购物满意度和复购率提升。

对于电商而言,到家模式能够解决生鲜纯电商模式下的高损耗、履约成本高的问题,带来的购物体验、 商品流通成本效率更高,有效拓展了电商的经营范围。生鲜属于非标品,配送需要泡沫箱、冰袋等包 装物,且不同品类需区别包装,运输过程往往会带来磕碰、挤压、自然腐烂等损耗。因此到家业务使 得生鲜品质与用户服务体验提升了,到家是电商的升级模式,从纯电商的隔日达配送方式,升级成到 家更快速的 2 小时达配送服务。

对商超而言,到家平台在流量、技术、物流等全方面赋能实体商超或自建线上业务,能够有效打破门店坪效增长瓶颈,满足消费者便携性需求。一方面到家平台能够削弱传统商超的地理位置壁垒,拓宽 线上客流量,加快行业集中度提升;另一方面大数据分析,优化商品结构,精准营销,提升运营效益。

三、需求端

在懒宅经济、家庭小型化、消费者代际切换、女性职业化等多重背景下,消费者对到家模式的需求真实存 在。从供给端来看,正是因为在技术、支付、物流、渠道等多方面持续进行改善升级,才能解决到家业务的痛 点,更好地满足消费者便捷需求的服务场景。

1、一二线中高端年轻女性成为消费主力,推动商超向线上变革

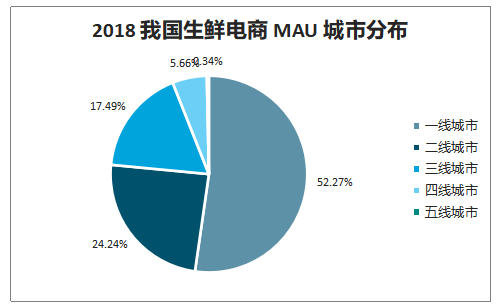

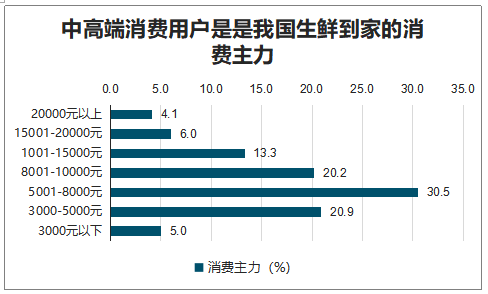

2018Q1 我国生鲜电商一二线 MAU 占比分别为 52.27%/24.24%,活跃用户以一二线城市为主;我国生 鲜网购用户中月收入 5000 元以上的中高端用户占比 74.1%;随着收入的提高,在线购买生鲜食品的频 次就越高,当收入超过 10000 元以后,每周购买一次以上的消费者占比超过 60%。伴随着城镇化进程 加快与收入增长带来的消费升级,年轻消费者的消费实力日渐积累,他们崇尚差异化消费,对便利性 的看重程度也越来越多,需要提供快速送货上门服务,超市到家能够更好地迎合便利购物需求。

2018 我国生鲜电商 MAU 城市分布

数据来源:公开资料整理

中高端消费用户是是我国生鲜到家的消费主力

数据来源:公开资料整理

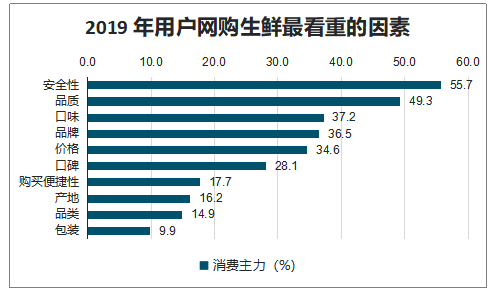

2019 年用户网购生鲜最看重的因素

数据来源:公开资料整理

我国生鲜网购的主要用户群体是 80/90 后,30 岁以下的用户占比为 53.4%。在消费主体向新兴群体的代际切换下,80/90 后成为消费的中坚力量,他们的消费理念与方式正逐步变化,更注重品质、 追求个性。京东到家/每日优鲜平台的主流客户是女性(65%/61%)。80-90 后女性逐渐迈入家庭,她们成长于经济快速增长、互联网普及等环境之下,且大部分为独生子女家庭,他们追求个性差异和品质品 牌,注重体验和便利,对价格的敏感度降低,愿意为服务和效率支付溢价。

年龄 30 岁以下是我国生鲜网购的消费主力

数据来源:公开资料整理

2、到家即时配送服务,满足“懒”、“宅”“碎片化”购物

从消费渠道来看,移动端订单量占所有电商消费的八成以上,在购买方式上处于主导地位。2018 年中国移动购物市场交易规模预计同比增长 26%至 62221 亿元,在网购交易规模中的占比为 82.5%。随着智能手机等移动 端设备普及,移动支付发展使得线上付款方便快捷。互联网潜消默化使得年轻一代的懒人数量攀升,越来越追求便捷、即时性服务,网购呈现向移动端转移的趋势,以满足消费者碎片化购买习惯。

在所有品类中,日常食品生鲜采购的 服务体验性最差,对该品类的购物时间持续降低,并对购买时间和效率要求不断提升,同时年轻一代也愿意为 了节省购物时间、享受到家增值服务而支付更高溢价,从而对碎片时间超市到家的购买需求正相应增加。

3、到家匹配小批量多批次需求

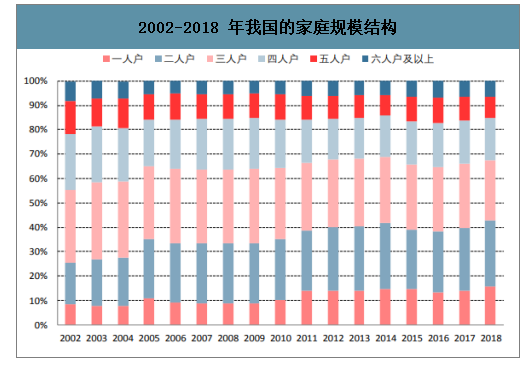

在老龄化与少子化背景下,我国户均人口下降,家庭呈现小型化趋势(尤其是一线城市),年轻单身人口占比提升明显。我国户均人口从 1978 年的 4.66 人下降至 2017 年的 3.05 人。按照户籍人口数与户数测算,2016 年北京/上海/广州的户均人口为 2.53 人/2.68 人/3.03 人,均低于全国水平。2002-2018 年我国 1-2 人户家庭占比 从 25%增加 18 pct 至 43%。从人口结构来看,《中国人口和就业统计年鉴》数据显示 2017 年我国 20-34 岁单身 人口数量达 1.1 亿。2007-2018 年,我国 20-34 岁单身人口占该年龄段总人口比重提升 3.4 pct 至 11.1%。

随着家庭小型化与单身人口的持续增加,单次采购所需食材的丰富程度下降,居民前往大型超市或菜场进行一次大规模、长耗时的采购,所产生的效益将会降低,而大超或菜场往往距离社区比较远,便利 店虽近但经营品类有限且覆盖密度不足,基于我国的物流基础设施,超市到家成为购买生鲜食品最便利的方式。

我国少子化和老龄化趋势

数据来源:公开资料整理

2002-2018 年我国的家庭规模结构

数据来源:公开资料整理

四、供给端

1、移动互联网和设备普及

2018 年 12 月底,中国网民数量达 8.54 亿,互联网普及率为 61.2%,全球排名第一;手机网民规模 8.47 亿,手 机网民占整体网民的比例高达 99.1%。截至2019 年 6 月,我国网络购物用户规模达 6.39 亿,占整体网民的比例 达到 74.8%;手机网购用户规模达 6.2 亿,移动网购用户占整体网民的 73.4%。

中国互联网和手机网民数量及渗透率

数据来源:公开资料整理

超市到家离不开移动支付,能实现随时随地下单,对于很多超市或菜场距离比较远的社区消费者,生鲜商品到家是最为便利的购物形式。

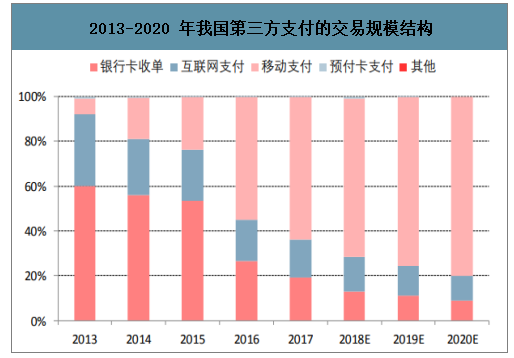

2013-2020 年我国第三方支付的交易规模结构

数据来源:公开资料整理

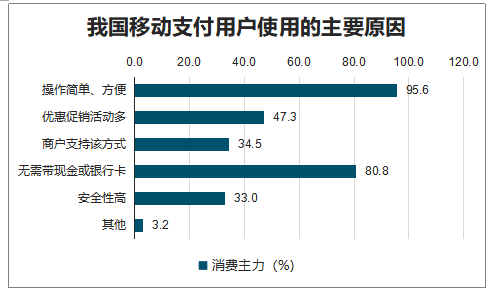

我国移动支付用户使用的主要原因

数据来源:公开资料整理

2、搭建基础设施,保证即时配送时效

我国专业的物流公司以四通一达、顺丰等为主,伴随着电商快速发展而衍生出巨大的物流配送需求,以人人快递和达达物流为代表的众包物流出现,配送不再由专业人员完成,而是利用社会闲散资源扩充配送力量, 有效完成同城即时配送时效。我国物流配送体系日趋完善,众包物流已成为对传统物流的有益补充,即时配送 满足生鲜、餐饮等对时效性要求较高的品类,带来商品流通的成本更低、效率更高、渠道下沉、品类扩充。

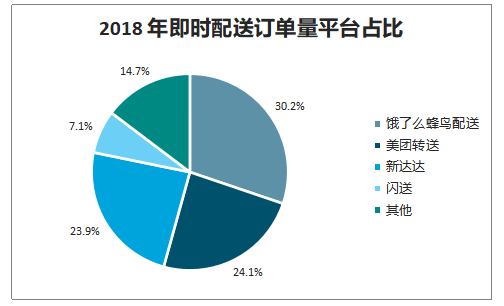

目前布局即时配送 的企业主要有四类:一是外卖源于外卖模式的即时配送,如饿了么的蜂鸟配送、美团的美团专送、京东到 家的新达达;二是以点我达、闪送、UU 跑腿等为代表的新兴企业;三传统物流企业旗下,包括顺丰的即刻送、圆通的计时达、韵达的云递配等;四是以苏宁、天猫、京东等电商平台推出服务。

2018 年即时配送订单量平台占比

数据来源:公开资料整理

随着城市化进程的不断推进和城市交通网络的逐步完善,我国物流企业通过规模化运力,同城快递业务快速发展。

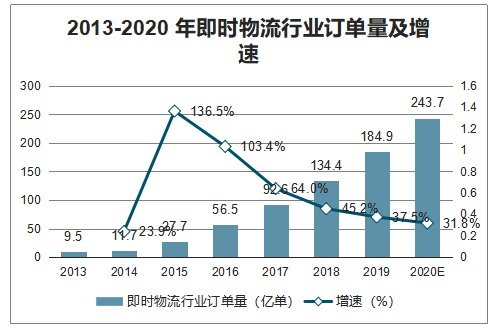

2013-2020 年即时物流行业订单量及增速

数据来源:公开资料整理

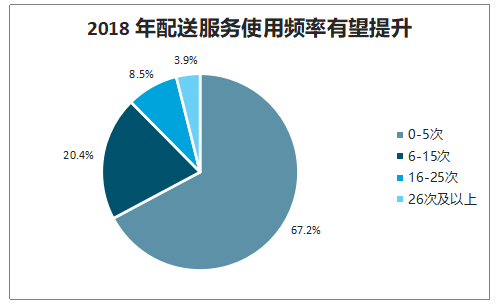

2019 年我国即时配送用户规模将达 4.21 亿人,预计 2020 年增长至 4.82 亿人,相对于移动网购用户的渗透率近 70%;2018 年 67.2%的受访网民表示每月使用 0-5 次的即时配送服务。到家离不开物流, 随着物流向热工智能和大数据等智慧物流转型,配送服务的质量和效率得以提升,带来更好的用户体验, 促进消费者逐步养成即时配送的习惯。

2014-2020 年我国即时配送用户规模及增速预测

数据来源:公开资料整理

2018 年配送服务使用频率有望提升

数据来源:公开资料整理

伴随着生鲜配送、商超配 送和跑腿服务的市场需求增加,近年来经过餐饮外卖平台积累的配送运力人员(骑手),未来配送品类的服务范围将会不断扩大,多元品类的即时错峰配送有望加快,也可以将骑手的闲置时间有效利用。

3、弥补门店供给不足

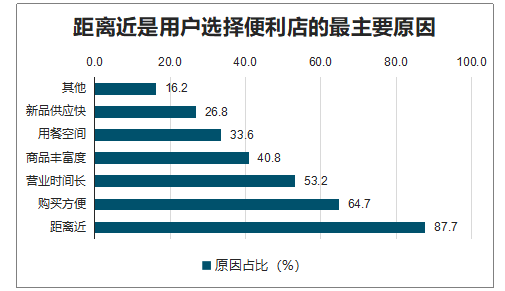

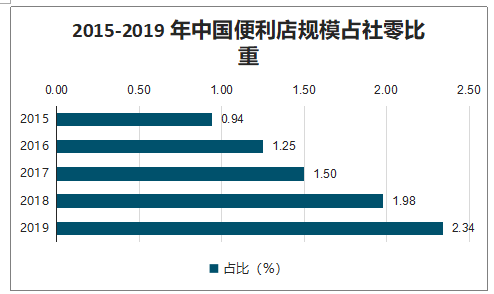

智研咨询发布的《2020-2026年中国生鲜电商产业运营现状及发展前景分析报告》数据显示:2019 年我国用户选择便利店的最主要原因是距离近,占比 87.3%。86.8%的 7-11 调研顾客能够在 10 分钟内到店购买,反应出便利店在提供便捷服务的同时满足了消费者的及时性需求。与日本相比,我国便利店行业的 渗透率和销售商品结构存在较大差距,2019 年我国便利店规模占社零的比重仅 2.34%,食品类占比较低。

我国政策助力为便利店行业的快速发展提供了重要支撑。但现阶段,商超到家模式能够替代实体门店的缺口,来满足消费者对于商品的购买便捷性需求。

距离近是用户选择便利店的最主要原因

数据来源:公开资料整理

2015-2019 年中国便利店规模占社零比重

数据来源:公开资料整理

疫情之下部分农贸市场暂停营业,消费者转向经营管理与供应链能力突出的超市购买,能否抓住溢出需求 的关键是供应链能力。这次突发公共卫生事件使得我国重视农贸市场的食品安全问题,渠道连锁化和品牌化建 设刻不容缓,不排除后续政府出台相关政策,来加快行业的农改超进度。相比于欧美等发达国家,我国生鲜产 品在商超渠道的销售市占率仅 20%+,未来对于农贸市场的替代仍有较大提升空间。

来源:中国产业信息网

更多干货、市场分析、重磅案例、实战课程欢迎订阅 [农业行业观察]公众号:nyguancha

相关文章

【智慧农业】AI软件在农业领域的核心应用场景..

【农村电商案例】如何从传统走向新生,农村电商..

【未来农业】功能农业:健康中国新风口..

未来农业科技三个突破点:植物工厂、智慧农业、..

乡村振兴模式!2026年农庄升级,可以借鉴的“3种..

中央农村工作会议提到“把农业建成现代化大产业..

【政策解读】2026年上半年国家农业农村重点项目..

我国智慧农业建设全面提速,动能强劲启新程..

【政策法规】金融监管总局:研究修订《农业保险..

【循环农业案例】上海奉贤探索生态循环农业新模..

山西智慧农业五年行动计划出炉 提出到2030年底农..

大梳理!全球各国大田农业机器人发展现状..

【农业模式】啥叫生态农业?特点模式趋势如何?..

大食物观引领!农业现代化路径:全链延伸+三产融..

【县域经济】什么是“地名经济”?一图读懂全国..

【数字农业案例】无人农场催生新职业 圈粉年轻人..

【展销活动】第二届名优特产品消费节火爆预定展..

【智慧农业】2025年智慧农业典型案例:牛奶智慧..

剖析!农产品电商发展的困境与破局..

【品牌农业】什么是农产品地理标志?..

如何打造更赚钱的“无人农场”?

【预制菜】重磅分析!我国预制菜出海的趋势与特..

植物工厂掘金战:五大商业模式破解90%亏损魔咒!..

50万架农业无人机如何重塑全球农业?揭秘未来十..

【预制菜】2025预制菜趋势预测:聚焦大单品,迈..

出海,中国农业的下一站!

政策青睐!数字乡村如何从“盆景”变“风景”(..

70%利润归农户!“公司+合作社+农户”模式正在助..

【考证推荐】农业经理人技能证(第19期)7月4月..

【创业案例】逆天啊!蔬菜种成打卡项目,1斤卖价..